Las tasas de interés son un factor primordial en cualquier decisión de endeudamiento, y el capitalismo financiero moderno fomenta el endeudamiento responsable para la expansión de las empresas y el consumismo. Eso significa que las tasas de interés afectan todo en la economía, y los precios de los activos no son una excepción.

Durante la crisis financiera, las tasas de interés cayeron a mínimos históricos y permanecieron allí durante bastante tiempo. Algunos bancos centrales incluso entraron en territorio negativo. Estas drásticas medidas se diseñaron para ayudar a las economías a recuperarse fomentando el endeudamiento y el gasto, lo que eventualmente estimularía la economía. Ahora que la recuperación económica mundial ha disfrutado años consecutivos de crecimiento, los bancos centrales han aumentado lentamente las tasas de interés para asegurarse de que la economía no se sobrecaliente y provoque una inflación excesiva. Este es el acto de equilibrio de la política de tipos de interés del banco central.

Este artículo analizará cómo el aumento de las tasas de interés afecta las acciones, los bonos, el oro y una nueva incorporación de este siglo, la criptomoneda.

El mercado de bonos

El mercado más fácil de analizar en lo que respecta a las tasas de interés móviles es el mercado de bonos, porque la clase de activos depende completamente de las tasas de interés para su valoración. La conocida relación entre bonos y tasas de interés es inversa: a medida que aumentan las tasas de interés, los precios de los bonos disminuyen. ¿Porqué es eso?

Una razón es que las tasas de interés más altas significan que las nuevas emisiones de bonos serán más atractivas para los inversores, lo que significa que la demanda y, por lo tanto, los precios de los bonos existentes caerán. Por lo tanto, el mercado de bonos, que consistirá mayoritariamente en bonos ya emitidos (a diferencia de las nuevas emisiones) caerá, y los precios del mercado en general caerán.

Un ejemplo simple puede ayudar a ilustrar el punto: un bono de cupón puro que paga 1% sobre un valor nominal de $100 pagará $1 por período. Las tasas de interés suben a 2%. Las nuevas emisiones pagarán $2 por año, en lugar de $1. Los inversores preferirían ganar $2 por prestar $100 que $1, por lo que venden sus bonos con 1% para comprar los bonos con 2%. La caída del precio del bono 1% hará que su rendimiento sea más atractivo para los nuevos inversores (que pagarán menos de $100 por él), pero aquellos que ya tengan el bono no podrán recuperar el capital perdido.

Otra forma de ver los impactos de las tasas de interés en los bonos es mediante la interacción entre los bonos corporativos y los bonos gubernamentales. Para muchos bancos centrales importantes (Fed, BoE, BoJ y similares), sus emisiones de bonos se consideran libres de riesgo. Por esa razón, cuando las tasas de interés de sus bonos suben, los bonos corporativos son menos atractivos en general. ¿Por qué arriesgarse más con bonos cuyos rendimientos ahora no son tan gratificantes cuando la estabilidad de los bonos del gobierno puede satisfacer sus necesidades de ingresos? No lo haría y, por lo tanto, los bonos gubernamentales con tasas más altas son perjudiciales para los bonos corporativos actuales. Por supuesto, los bonos corporativos futuros deberán emitirse a tipos más altos para atraer a los inversores a que vuelvan al mercado gubernamental, y los bonos gubernamentales existentes se verán afectados negativamente por las nuevas emisiones gubernamentales de tipos más altos.

¿La conclusión? Los bonos existentes se ven afectados negativamente por las subidas de tipos y las empresas existentes se encuentran en una desventaja particular frente a las nuevas emisiones gubernamentales. El aumento de la tasa de interés reducirá la capacidad de las empresas para tomar préstamos, lo que reducirá la inversión y la inflación resultante, que es lo que quieren los bancos centrales.

El mercado de valores

El mercado de valores es un poco más complejo porque los tipos de interés no afectan directamente la valoración de las acciones. Sin embargo, debido a que las tasas de interés eventualmente afectan todo en la economía, las acciones también se ven afectadas (a menudo, el impacto se fija de inmediato, incluso si el impacto real no se producirá durante algún tiempo).

El atractivo del mercado de bonos es una de las razones por las que las acciones pueden caer a medida que suben las tasas de interés. Por lo general, el impacto inmediato de un anuncio de subida de tipos es que las acciones caen, en parte porque el mercado de bonos se vuelve repentinamente más atractivo. Las nuevas emisiones de bonos generarán más ingresos, mientras que las acciones son tan riesgosas como antes. Las mismas preguntas surgen de la interacción entre el gobierno y las empresas: ¿por qué invertir en activos más riesgosos como las acciones, que no garantizan ningún rendimiento si se pueden encontrar tasas de interés suficientemente altas en activos estables y menos riesgosos?

Razones del lado de los ingresos

Una razón económica fundamental de la caída de las acciones a medida que suben las tasas de interés es una caída esperada en las ganancias. Esta expectativa está incorporada al precio actual, por lo que los mercados reaccionan antes de que se produzca la caída de las ganancias. ¿Por qué se espera que caigan las ganancias? Préstamos más costosos y menor gasto de los consumidores.

Las tasas de interés más altas significan que el gasto del consumidor se ve afectado de dos maneras. Primero, los consumidores retrasarán los préstamos hasta que las tasas de interés bajen nuevamente. Los fondos para compras grandes, como hipotecas y préstamos para automóviles, serán más costosos y los consumidores pueden comprar opciones más baratas o simplemente no comprar nada. Y si necesitan comprar en un entorno de tasas de interés en alza, sus facturas de pago de préstamos serán más altas, disminuyendo sus ingresos residuales para otras compras. Los préstamos de tasa ajustable existentes también afectarán a algunos consumidores, incluso si no solicitan un nuevo crédito. Todo esto conduce a un menor gasto de los consumidores, menores ingresos para las empresas y, en última instancia, menores ganancias.

Otra razón impulsada por el consumidor para la caída de los precios de las acciones es que la renta disponible más baja significa menos dinero para la inversión. Ya sea que los inversores vendan sus activos por dinero en efectivo o simplemente retrasen la entrada al mercado, la demanda de acciones disminuye y los precios siguen adelante.

Razones del lado del costo

Pero las empresas también se ven presionadas por el lado de los costos. El mercado de bonos exigirá tasas de interés más altas, por lo que las empresas que recurran al mercado de bonos en busca de financiación gastarán más en intereses. Al igual que los consumidores, también serán más conservadores en cuanto a la cantidad que piden prestados, ya que cuesta más pedir fondos prestados. Un menor endeudamiento puede frenar la expansión y el crecimiento del prestatario, por lo que las ganancias no serán tan altas como se esperaba.

Si la empresa no utiliza el mercado de bonos para obtener préstamos, puede recurrir a los bancos, que también cobrarán tasas de interés más altas. Las instituciones financieras están pidiendo préstamos a los bancos centrales y entre sí, y trasladarán esos costos al consumidor. Además, a medida que suben las tasas vigentes en el mercado de bonos, las instituciones crediticias aumentarán sus tasas porque los prestatarios se ven obligados a pagar más, de todos modos.

Lo que conduce a una excepción común: acciones financieras. A medida que suben las tasas de interés, las instituciones financieras pueden cobrar más a sus clientes. Algunas de las tasas de interés más altas pueden atribuirse directamente a los préstamos de los bancos centrales, pero los propios bancos tienden a tener enormes reservas de capital para prestar como una virtud de ser un banco. Por lo tanto, el aumento de las tasas de interés en la economía y los mercados conduce a tasas de interés más altas sobre el capital prestado, lo que aumenta las ganancias para las empresas financieras en el proceso.

Cuando las acciones suben de todos modos

Sin embargo, el mercado de valores no siempre cae cuando las tasas suben. Una indicación de una economía fuerte es una tasa de interés que aumenta lentamente, y si en general crecimiento económico es suficiente, las acciones seguirán aumentando junto con las tasas de interés, porque el aumento de las ganancias compensará el aumento de los costos de los préstamos o cualquier efecto moderador del gasto de los consumidores.

No existen reglas estrictas sobre cómo reaccionará el mercado de valores en un entorno de tasas de interés en alza porque las variables que afectan los precios de las acciones son muy variadas. También está el hecho de que diferentes empresas enfrentarán el mismo escenario de manera diferente. Si invierte en una empresa particularmente sólida, es probable que el precio continúe aumentando independientemente de lo que estén haciendo las tasas de interés.

Un análisis de gráficos

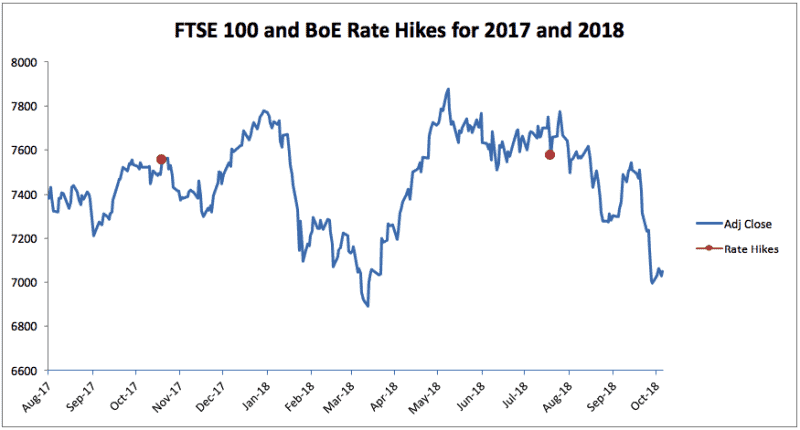

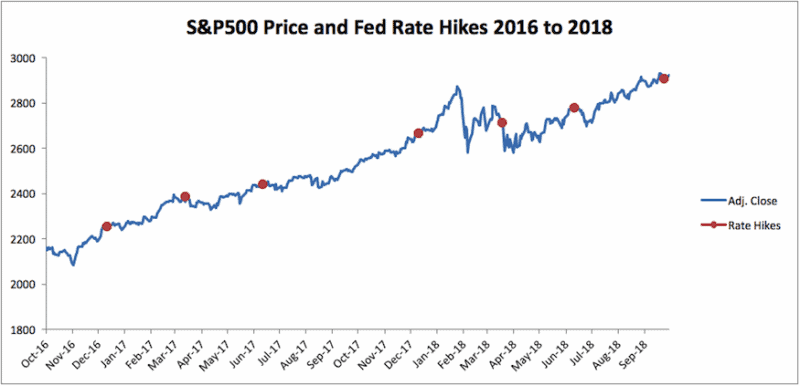

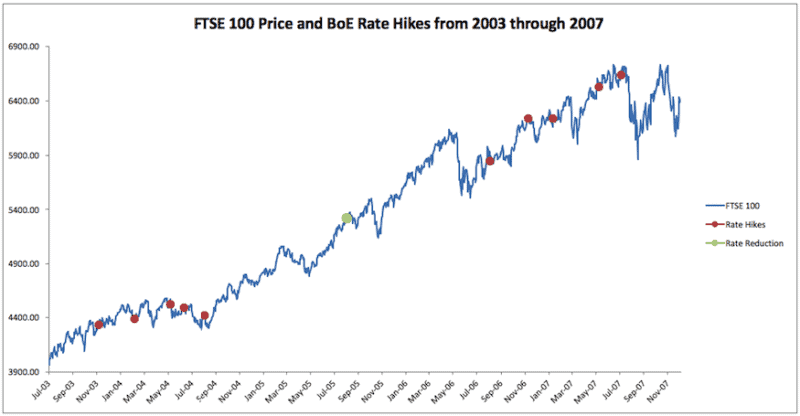

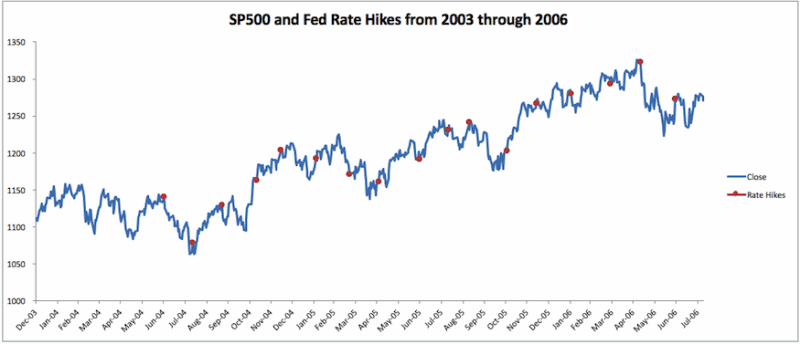

Estos cuatro gráficos reflejan los cambios en el S&P 500 y FTSE 100 índices a medida que la Fed y el Banco de Inglaterra cambiaron sus tasas, que son todos aumentos en estos gráficos. Los puntos se colocan al nivel de precio del índice ese día. Parece haber ligeras caídas de precios a medio plazo para ambos índices después de una subida de tipos en el país anfitrión, aunque la tendencia general de ambos antes de la crisis es sin duda indicativa de una economía más fuerte que conduce a precios más altos. y tasas de interés más altas ya que las caídas son mínimas. Para los períodos previos a la crisis, las subidas de tipos, a esta resolución, parecen perderse en el ruido del día a día del mercado.

Una investigación más detallada, como los gráficos horarios de precios en los días de los anuncios, puede revelar un patrón más establecido, pero es difícil obtener esos datos libremente y ciertamente no los almacenamos en CityFalcon.

Los gráficos excluyen el período comprendido entre 2007 y 2015 porque el entorno de las tasas de interés disminuyó rápidamente o se mantuvo estable. De hecho, entre 2009 y 2015, solo hubo una tasa cambio (hacia arriba o hacia abajo) por la Fed, y ningún cambio por el BoE. Excluimos las acciones europeas, ya que Banco central europeoEl tipo de cambio ha sido cero o negativo desde 2012, y el BCE ha estado bajando sus tipos desde mediados de 2011.

Las fuentes de los datos subyacentes son el Banco de Inglaterra. Historial oficial de tasas bancarias, Wikipedia Acciones históricas de la Fed (enlaces a declaraciones de la Fed), Yahoo Finance para el SP500 y The London Stock Exchange para Datos FTSE.

Oro, el tope del mundo

Mucho se habla de oroEl papel de baluarte de la seguridad en tiempos convulsos. El oro siempre está en demanda, o eso dice la sabiduría convencional. Al menos, la oferta de oro cambia con relativa lentitud, por lo que si la demanda sigue siendo similar, el precio seguirá siendo similar. Esa es una de las razones por las que los precios se disparan durante las recesiones esperadas: la demanda se dispara ante la anticipación de la recesión y el dinero fluye hacia el mercado del oro.

Entonces, si el aumento de las tasas de interés significa menores ganancias, precios de las acciones y precios de los bonos, ¿qué sucede con el oro? Eso depende de lo que esté sucediendo en la economía.

Si las tasas de interés suben debido a fuertes crecimiento económico, eso significa que las acciones seguirán creciendo y los bonos producirán más rendimientos. Los inversores compran oro por muchas razones, pero el "estado de refugio seguro" es uno de los más destacados. Ese estatus de refugio seguro no conlleva una expectativa de revalorización del capital; solo conlleva la expectativa de que el capital no se depreciará significativamente. Entonces, cuando otras inversiones están produciendo más probabilidades y mayores rendimientos, los inversores mueven su capital del oro a esas otras inversiones. La salida de capitales se traduce en una mayor oferta en el mercado y, por tanto, en precios más bajos.

Por otro lado, si las tasas de interés están aumentando rápidamente porque un gobierno debe atraer a los inversores, como sucede cuando los gobiernos necesitan dinero rápidamente pero la comunidad inversora internacional no confía en ellos, los inversores en el país afectado se trasladarán al oro como respaldo de seguridad. aumento de la demanda mundial de oro. Otra posibilidad es que un banco central importante se sobrepase en su intento de desacelerar las economías sobrecalentadas y empujar una recesión, lo que podría empujar a los inversores al mercado del oro en operaciones especulativas; una vez que la economía comience a estancarse, otros se moverán al oro y subirán. el precio, lo que lleva a la revalorización del capital para los propietarios de oro existentes.

La dirección del oro no es fácil de predecir a partir de las tasas de interés, con diferentes tendencias que surgieron durante el último siglo. La valoración del oro depende menos de las tasas de interés que las acciones y, ciertamente, menos dependiente que los bonos.

CRIPTOMONEDAS

¿Qué tal la clase de activos más nueva, las criptomonedas? Algunas personas incluso han afirmado que el preeminente cripto Bitcoin puede reemplazar al oro en el futuro. Por supuesto, hay muchos detractores, pero eso plantea la pregunta: ¿cómo reaccionan las criptomonedas a los cambios en la tasa de interés?

Un problema es que las criptomonedas solo han existido durante un par de décadas, solo se han vuelto más factibles en la última década y solo se han vuelto populares (con la avalancha de información que acompaña a la popularidad) en los últimos años. Eso no proporciona muchos datos de series de tiempo con los que trabajar, y Bitcoin debutó en el momento del estallido de la crisis financiera mundial en 2008 cuando las tasas de interés se desplomaron y permanecieron bajas o aumentaron muy lentamente. Habíamos revisado la historia de 400 años para comprender las nuevas clases de activos emergentes, incluidas las criptomonedas. aquí.

Otro problema es que las criptomonedas no están vinculadas a la jurisdicción. Los bancos centrales influyentes ejercen un poder de gran alcance, pero en última instancia, su poder solo se proyecta a la moneda y los vínculos económicos del país anfitrión. Las criptomonedas generalmente están descentralizadas y fuera del control de las tesorerías nacionales o los bancos centrales. Por lo tanto, Bitcoin y el mercado de las criptomonedas, en general, parecen ser en su mayoría independientes, sin verse afectados por los cambios en las tasas de interés.

Sin embargo, como el comercio de Bitcoin se estandariza un poco en productos como futuros, el precio de la moneda de oferta relativamente fija fluctuará según la demanda. Si las tasas de interés caen, hay más flujos de efectivo en la economía y los consumidores e inversores tienen más dinero para gastar e invertir, Bitcoin podría verse más afectado por los cambios en las tasas de interés de los influyentes bancos centrales. Sin embargo, por ahora, Bitcoin (y sus parientes) se encuentran en un mundo propio.

Mi creencia personal es que si bien blockchain cambiará la forma en que trabajamos y vivimos, es posible que Bitcoin no sea la criptomoneda dominante y eventualmente se convertirá en cero.

Pensamientos finales

Las tasas de interés impulsan gran parte de la economía en todo el mundo. Eso es lo que hace que la política de tipos de interés sea una de las principales herramientas de los bancos centrales para acorralar la economía en una dirección favorable o limitar las consecuencias de los inevitables reveses. La forma en que el interés afecta la economía difiere entre las clases de activos, desde el impacto directo e inmediato en los bonos hasta ningún efecto en las criptomonedas. Además, con la proliferación de comercio de alta frecuencia y comercio algorítmico, los movimientos en la mayoría de estos mercados podrían ser exagerados.

Es fundamental tener en cuenta este tipo de relaciones a la hora de invertir, o realmente realizar cualquier tipo de transacción financiera importante (comprar una casa, mudarse a un nuevo país, etc.). Las finanzas, como las cadenas de suministro, conectan todas las partes de la economía local, regional e internacional, y no se puede pasar por alto la influencia de las tasas de interés.

10/04/2019 a las 8:00 am

Gracias a aclarar, cómo el aumento de las tasas de interés afectará a las acciones, los bonos, las criptomonedas y otros mercados, el aumento de la tasa de interés reducirá la capacidad de las empresas para tomar préstamos, lo que reducirá la inversión y la inflación resultante, que es lo que quieren los bancos centrales. las tasas eventualmente afectan todo en la economía; Las acciones también se ven afectadas. Es fundamental tener en cuenta este tipo de relaciones a la hora de invertir o de realizar cualquier tipo de transacción financiera importante (comprar una casa, mudarse a otro país, etc.). Las finanzas, como las cadenas de suministro, conectan todas las partes de la economía local, regional e internacional, y no se puede pasar por alto la influencia de las tasas de interés.