Резюме

- 196 IPO на $34,5млрд в 2015 году на основных американских фондовых биржах, что намного меньше, чем в 2014 году.

- 43% IPO в 2015 году пришлось на компании здравоохранения, за ними следуют финансовые компании (18%) и технологические компании (15%).

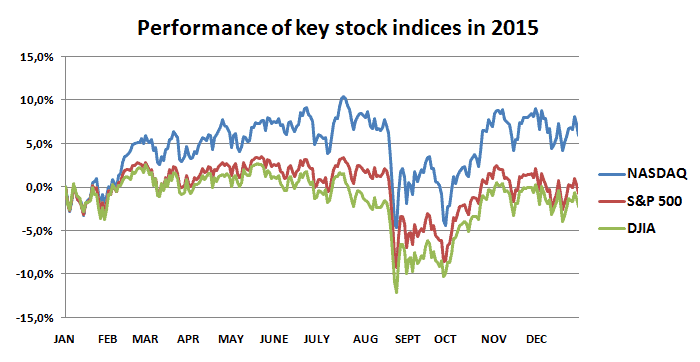

- Средневзвешенное арифметическое значение доходности IPO с даты листинга до конца 2015 года составило -5,4% по сравнению с 5,9%. Nasdaq рост, 2.3% DJIA падение и 0,7% S&P 500 падение в 2015 году

- Помимо технологических IPO, которые принесли доходность 6,93%, пострадали большинство других секторов, особенно IPO в сфере потребительских товаров и коммунальных услуг, которые снизились на 28,74% и 48,35% соответственно.

- Aclaris Therapeutics Inc превысила процентную доходность 148% менее чем за 4 месяца после листинга, в то время как MaxPoint Interactive Inc потеряла 85% своей стоимости менее чем за 1 год.

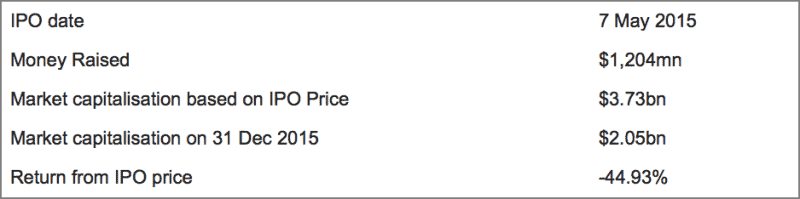

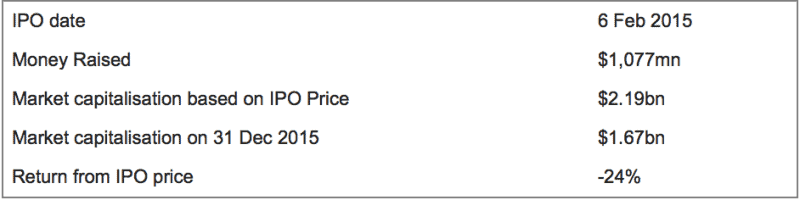

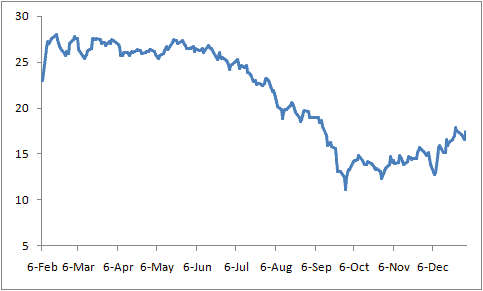

- Крупнейшие IPO, в которых было привлечено более $1млрд, имели в основном отрицательную доходность: First Data Corp. был плоским, Tallgrass Energy снизился на 45% с момента IPO, Columbia Pipeline Partners снизился на 24%

- Некоторые из наиболее популярных IPO, которые хорошо себя показали, Фитбит вверх 48%, Атласский которому принадлежит JIRA до 43%, Go Daddy до 60%, Match Group до 13% и Квадрат до 45%

- У других были смешанные результаты: Феррари не работает 8%, Коробка был плоским

Методология и ограничения анализа

- В данном анализе рассматриваются только компании, котирующиеся на крупных биржах США.

- Большинство финансовых диаграмм показывают эффективность на основе цены листинга, но мы предприняли дополнительный шаг, добавив цену IPO на диаграмму.

- Результаты IPO - это фактические результаты за период с даты IPO до конца года; цифры не приведены в годовом исчислении.

- Данные были собраны из разных источников, которые могут иметь разные определения показателей, и, следовательно, этот анализ следует рассматривать как ориентировочный, и инвесторы должны проявлять должную осмотрительность перед принятием каких-либо решений.

Общий объем рынка IPO в 2015 году

В течение 2015 года 196 компаний начали торговать на основных американских фондовых биржах (NYSE, NASDAQ и AMEX). Активность IPO была ниже по сравнению с 2014 годом. В 2015 году 36% меньше компаний провели IPO по сравнению с 2014 годом, когда их было 304. Только $34. 5 млрд было привлечено в 2015 году по сравнению с $89 млрд в 2014 году (Источник: NASDAQ).

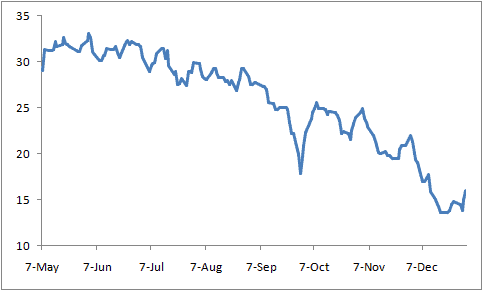

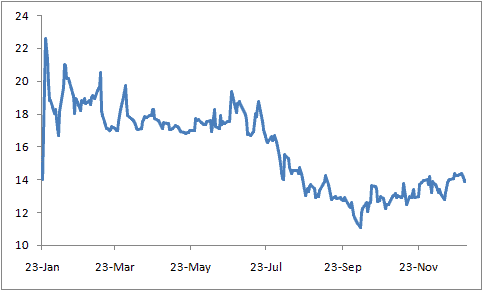

Неустойчивость фондового рынка, вызванная геополитической напряженностью, неопределенностью процентных ставок и структурными проблемами на развивающихся рынках, могла привести к меньшему количеству IPO и общей рыночной конъюнктуре. 2015 год стал худшим годом после обвала 2008 года с точки зрения роста фондового рынка. Наилучшие результаты в этом году показал NASDAQ с ростом на 5,9%, но S&P 500 и DJIA упали на 0,7% и 2,3% соответственно в 2015 году.

(Источник: собственный анализ, Yahoo finance)

Производительность по отраслям

Как показывают результаты NASDAQ, технологии были единственной отраслью, которая принесла положительную прибыль в 2015 году. Самый большой ущерб был нанесен компаниям, работавшим в первичном секторе экономики.

Примечание: показатели IPO отслеживались с первого дня их листинга до конца 2015 года, а показатели отраслей отслеживались на протяжении всего 2015 года.

(Источник: собственный анализ, NASDAQ, Google Finance, Yahoo Finance)

2015 год, возможно, не был подходящим годом для листинга большинства компаний, работающих в первичном секторе экономики. Однако были некоторые IPO, которые смогли превзойти своих конкурентов и фондовый рынок в целом.

Вот список лучших результатов IPO в 2015 году по отраслям:

Основные материалы - Tantech Holdings Ltd (31.51ТП1Т);

Конгломераты - Atlantic Alliance Partnership Corp (1,1%);

Потребительские товары - Multi Packaging Solutions International Ltd (33.46%);

Финансовые - Franklin Financial Network Inc (49.43%);

Здравоохранение - Aclaris Therapeutics Inc (139.00%);

Промышленные товары - Aqua Metals Inc (6.6%);

Сервисы - Shake Shack Inc (88.57%);

Technology - China Customer Relations Centres Inc (99.00%);

Утилиты - 8point3 Energy Partners Lp (-23.14%).

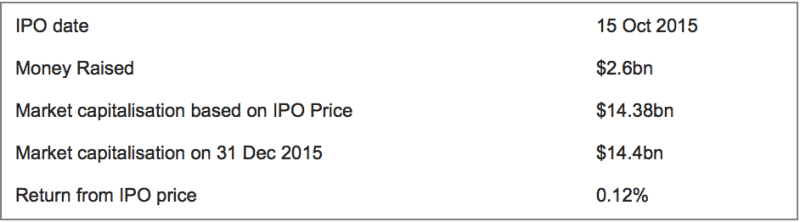

10 крупных / популярных IPO 2015 года

- First Data Corp.

First Data - глобальная компания по разработке платежных технологий, обслуживающая 6 миллионов торговых точек и обрабатывающая 45% всех кредитных и дебетовых транзакций в США.

(Источник: собственный анализ, NASDAQ, Google Finance, Yahoo Finance)

(Источник: собственный анализ, Yahoo Finance, NASDAQ)

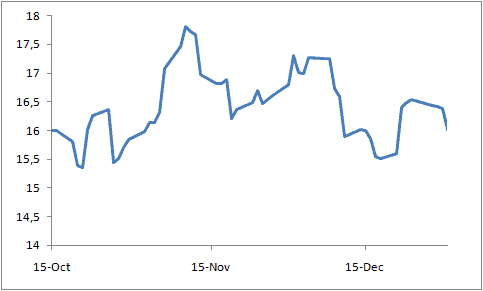

Tallgrass Energy GP LP занимается транспортировкой, хранением и переработкой природного газа. Компания косвенно владеет долей участия в генеральном партнере Tallgrass Energy Partners, LP (TEP), включая все права TEP на поощрительное распределение.

(Источник: собственный анализ, NASDAQ, Google Finance, Yahoo Finance)

style = ”максимальная ширина: 100%; высота: авто; ”

(Источник: собственный анализ, Yahoo Finance, NASDAQ)

- Columbia Pipeline Partners Lp

Компания занимается транспортировкой и хранением природного газа.

(Источник: собственный анализ, NASDAQ, Google Finance, Yahoo Finance)

(Источник: собственный анализ, Yahoo Finance, NASDAQ)

Ferrari - итальянский производитель роскошных спортивных автомобилей. Fiat SpA, владеющая 90% Ferrari 3 января 2016 года, передала свою долю в 80% своим акционерам. Сочетание высоких цен, высокого спроса и высокой прибыли, Феррари способна приносить существенную прибыль, несмотря на небольшой объем производства (7000 автомобилей в год).

(Источник: собственный анализ, NASDAQ, Google Finance, Yahoo Finance)

(Источник: собственный анализ, Yahoo Finance, NASDAQ)

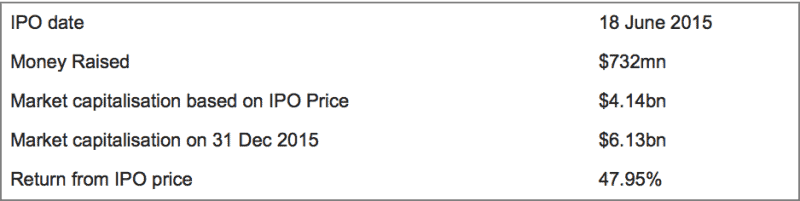

Фитбит является поставщиком товаров для здоровья и фитнеса. Цены на акции упали после того, как Fitbit Blaze Smartwatch показали, но акции торгуется выше цены июньского IPO $20.

(Источник: собственный анализ, NASDAQ, Google Finance, Yahoo Finance)

(Источник: собственный анализ, Yahoo Finance, NASDAQ)

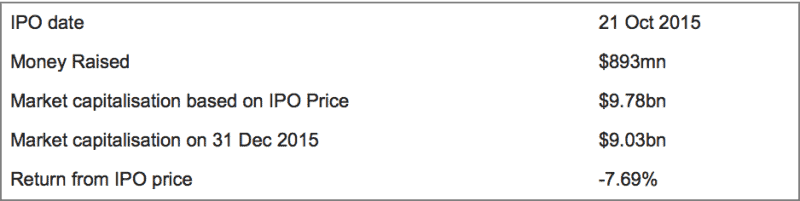

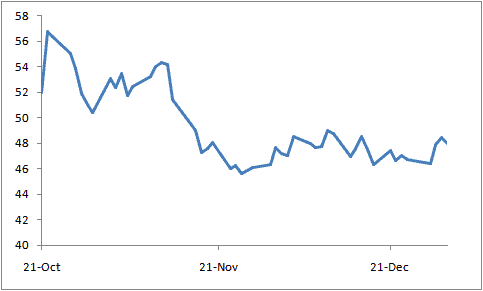

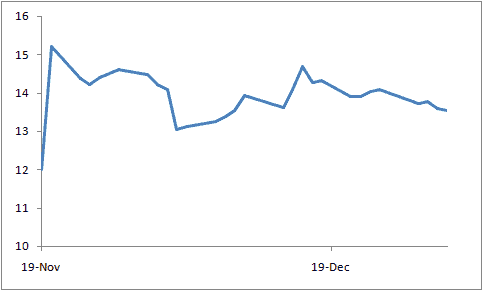

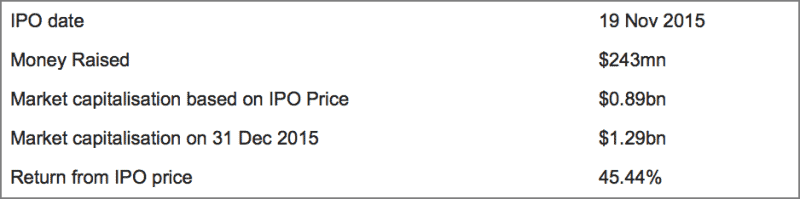

- Atlassian Corp Plc

Компания занимается проектированием, разработкой, лицензированием и сопровождением программного обеспечения, а также предоставляет услуги хостинга программного обеспечения. Атласский обслуживает более 50 000 клиентов по всему миру, в том числе 85 из списка Fortune 100.

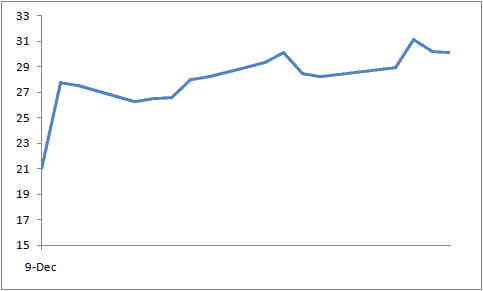

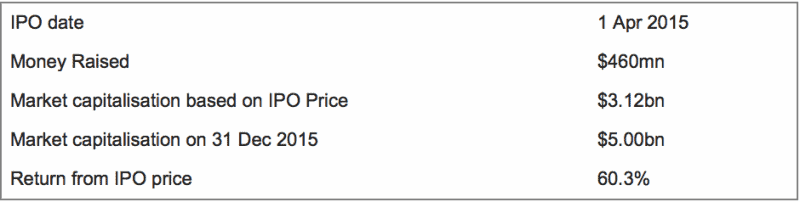

(Источник: собственный анализ, NASDAQ, Google Finance, Yahoo Finance)

(Источник: собственный анализ, Yahoo Finance, NASDAQ)

- GoDaddy Inc

GoDaddy - это регистратор доменов в Интернете и хостинговая компания. Он обслуживает более 12 миллионов клиентов и управляет более 59 миллионами доменных имен.

(Источник: собственный анализ, NASDAQ, Google Finance, Yahoo Finance)

(Источник: собственный анализ, Yahoo Finance, NASDAQ)

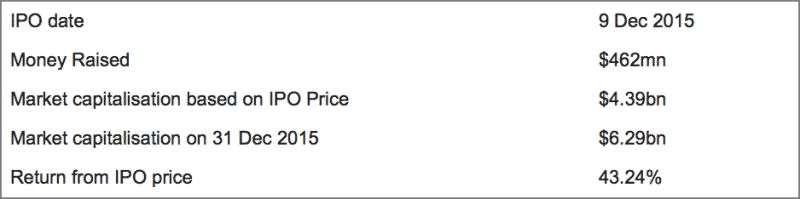

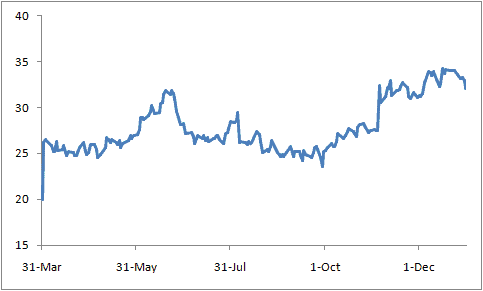

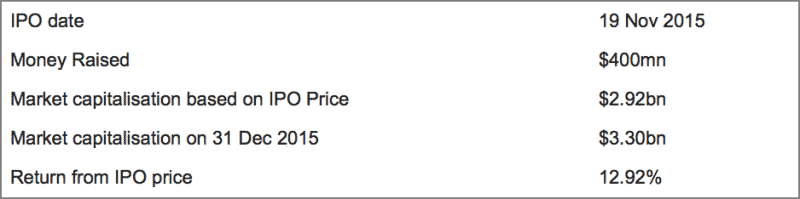

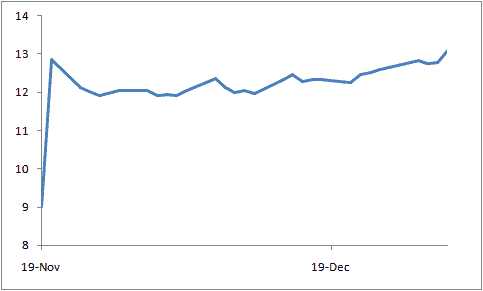

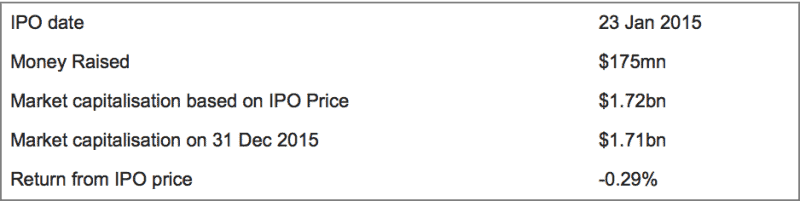

- Match Group Inc

Match Group, Inc. занимается поставкой продуктов для знакомств. Компания работает в двух сегментах: знакомства и не свидания. В портфеле компании более 45 брендов. Goldman Sachs рекомендовал продавать акции Match и установил для них целевую цену $12, заявив, что у сайтов онлайн-знакомств есть ограниченные возможности для роста, тогда как Match торгуется примерно в 10 раз больше ожидаемой прибыли.

(Источник: собственный анализ, NASDAQ, Google Finance, Yahoo Finance)

(Источник: собственный анализ, Yahoo Finance, NASDAQ)

- Square Inc

Square Inc - агрегатор финансовых и торговых услуг и компания мобильных платежей. Большинство аналитиков оценивают компанию как «активную покупку».

(Источник: собственный анализ, NASDAQ, Google Finance, Yahoo Finance)

(Источник: собственный анализ, Yahoo Finance, NASDAQ)

10. Box Inc

Box предоставляет облачную, оптимизированную для мобильных устройств платформу для совместной работы с корпоративным контентом - экосистему Box OneCloud, которая предоставляет доступ примерно к 1300 сторонним приложениям iOS и Android. Ветр повысил рейтинг Box с «покупать» до рейтинга «сильно покупать» и установил целевую цену для компании $15.06.

(Источник: собственный анализ, NASDAQ, Google Finance, Yahoo Finance)

(Источник: собственный анализ, Yahoo Finance, NASDAQ)

Добавить комментарий