Este año marca el octavo año de la corrida alcista que comenzó en marzo de 2009. Es un ciclo que ha mostrado resistencia contra todo pronóstico y ha impulsado el índice al alza en 240%. De hecho, los incidentes adversos que se esperaba que tuvieran repercusiones masivas para el viaje ascendente del mercado, como el Brexit, la elección de Trump, la reducción de la Fed, solo resultaron ser obstáculos menores que el mercado no solo superó sino que los utilizó como trampolín para escalar nuevas alturas. desafiando las convenciones.

Ahora, un mercado alcista típico tiene una duración promedio de 56 meses; el mercado alcista actual es de 102. Con solo unos pocos precedentes históricos de la era del mercado alcista actual, esta corrida alcista ha generado preocupación entre los inversores sobre su edad y la vulnerabilidad relacionada. . ¿Deberían los inversores permanecer en el juego o preparar sus carteras para una posible caída del mercado?

En primer lugar, intentemos entender qué está impulsando esta larga corrida alcista de 8 años.

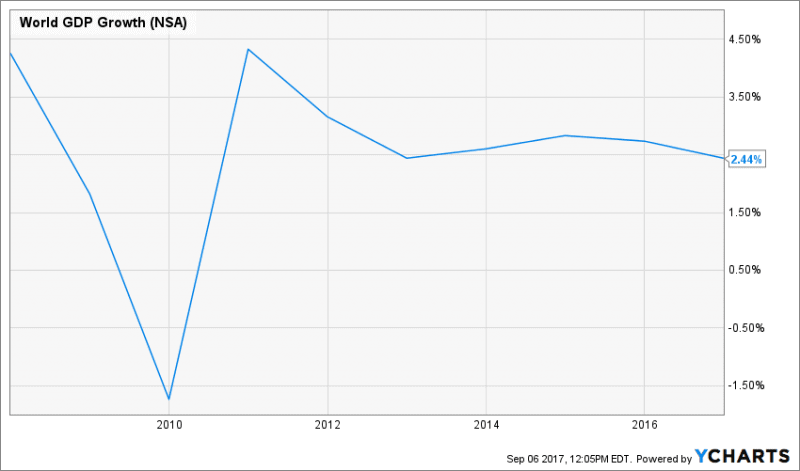

- El crecimiento económico mundial se está recuperando

La economía mundial actual es muy diferente del período posterior al colapso de 2009, cuando la mayoría de las economías luchaban por un crecimiento cero o negativo. Esta carrera alcista está siendo impulsada por el crecimiento económico no solo en los Estados Unidos, sino en todo el mundo. A diferencia de la mayoría de las corridas alcistas del pasado que se vieron afectadas por una tendencia recesiva, el entorno macroeconómico actual sigue apoyando una corrida alcista continua. Además, este repunte fue desencadenado inicialmente por una afluencia de liquidez de los bancos centrales, pero ahora está impulsado por las expectativas de crecimiento de las ganancias derivadas de la recuperación económica, lo que le otorga más credibilidad. Y mientras que el crecimiento económico mundial está acelerando lentamente, la inflación se mantiene moderada y esto coloca al ciclo alcista actual en un punto bastante dulce.

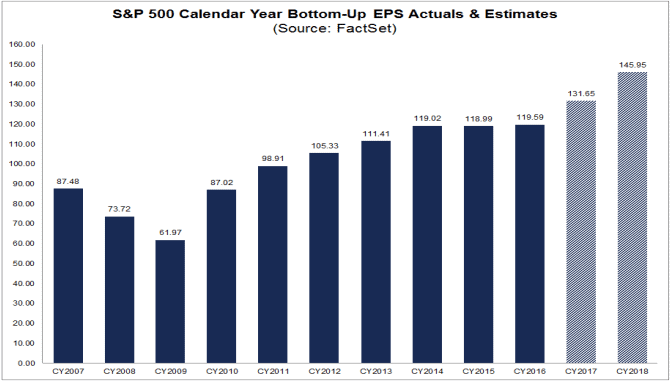

- Las ganancias corporativas de S&P se mantienen sólidas

Las ganancias de S&P han mostrado un crecimiento constante desde la recesión de 2009 y han apoyado esta carrera alcista. Si bien en los años iniciales de los ciclos alcistas, las corporaciones pudieron recuperar ganancias mediante la reducción de costos, la tendencia ahora se ha desplazado al aumento de las ganancias a partir de la recuperación del crecimiento económico y las reformas estructurales esperadas de las políticas pro-empresariales de Trump. Este cambio de las corporaciones del modo de supervivencia al modo próspero presagia un entorno de ganancias sostenible para las corporaciones y es positivo para los mercados de valores.

Las ganancias de S&P han mostrado un crecimiento constante desde la recesión de 2009 y han apoyado esta carrera alcista. Si bien en los años iniciales de los ciclos alcistas, las corporaciones pudieron recuperar ganancias mediante la reducción de costos, la tendencia ahora se ha desplazado al aumento de las ganancias a partir de la recuperación del crecimiento económico y las reformas estructurales esperadas de las políticas pro-empresariales de Trump. Este cambio de las corporaciones del modo de supervivencia al modo próspero presagia un entorno de ganancias sostenible para las corporaciones y es positivo para los mercados de valores.

¿En qué se diferencia este ciclo?

Tomemos las dos últimas caídas del mercado: ¿qué las causó? Mientras que el colapso del mercado de 2008-09 fue provocado por la burbuja inmobiliaria y la posterior crisis financiera, el colapso del mercado en 1999 ocurrió por el estallido de la burbuja tecnológica. Los dos ciclos alcistas que precedieron a estas caídas se caracterizaron por la extrema euforia de los inversores por el aumento de los rendimientos del mercado (valoraciones injustificadas) y tuvieron un entorno económico recesivo como telón de fondo. Sin embargo, para esta corrida de toros,

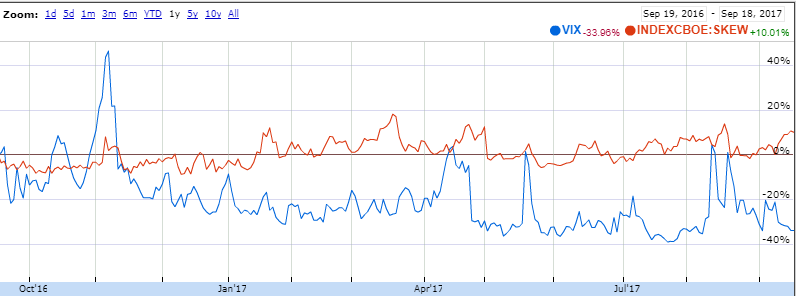

- Falta la euforia típica de un mercado alcista

El VIX cayó recientemente a 10, muy por debajo de su promedio histórico de 19. La baja volatilidad se cotiza como una señal de complacencia del mercado. Sin embargo, el VIX es un indicador de sentimiento, y mientras que los mercados tienden a ser influenciados por sentimientos como el miedo / codicia a corto plazo, el mercado a largo plazo está impulsado por los fundamentos. De hecho, esta vez los mercados no parecen necesariamente complacientes. SKEW (el índice del cisne negro) que rastrea la probabilidad de eventos desconocidos ha aumentado a niveles récord y permanece elevado. Un VIX bajo y un SKEW en aumento dan señales contradictorias sobre la complacencia de los inversores: no hay indicios indiscutibles de euforia en el mercado.

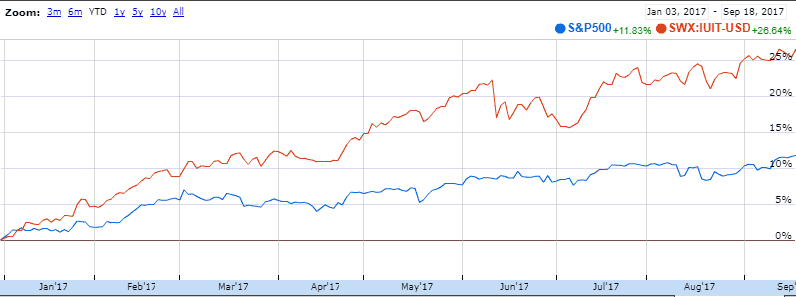

- No hay burbuja en el horizonte

Las acciones de FAANG han estado impulsando el mercado recientemente. El sector de tecnología S & Ps ha aumentado 27% YTD frente al aumento de S & Ps de 12%. El sector tecnológico puede estar sobrecalentado, pero no parece que se esté gestando una burbuja del tipo de las puntocom. ¿Por qué?

- Las acciones de FAANG son gigantes con ganancias reales y saldos de efectivo masivos: son lo suficientemente robustas como para soportar perturbaciones externas, a diferencia de las empresas emergentes de la era de las punto com con sus modelos comerciales inestables.

- Una creciente aversión entre los actores tecnológicos a salir a bolsa ha dado lugar a Unicornios (empresas privadas con un valor de más de $1 mil millones), que cada vez son más financiadas no por inversores minoristas a través de OPI, sino por actores privados como VC / PE. A diferencia de la era de las puntocom, cuando los inversores minoristas se quemaron cuando estalló la burbuja, esta vez muchos de estos negocios sobrevalorados son privados y están siendo financiados por inversores institucionales, con mayor capacidad para absorber posibles shocks.

¿Son sostenibles los impulsores del encierro actual?

- La recuperación mundial es tibia pero constante

La recuperación actual parece ser sostenible. ¿Por qué?

-

- Tiene una base más amplia

Por el Actualización económica de julio del FMI, se pronostica que las economías avanzadas crecerán a 2% en 2017, con la zona euro (1.9%) y Japón (1.3%) acelerando el ritmo; estas economías languidecían con un crecimiento negativo y arrastrando el crecimiento global después de la crisis, pero hay un giro de marea ahora, con estas economías mostrando impulso de crecimiento. Entre las economías emergentes, el crecimiento de China se ha estabilizado y se espera que crezca a 6.7% en 2017

-

- Marcado por baja inflación

A pesar de la recuperación del crecimiento económico mundial, la inflación mundial sigue siendo benigna. La baja inflación es más propicia para el crecimiento económico y sugiere el hecho de que el crecimiento económico mundial aún no se ha sobrecalentado ni ha alcanzado un punto de saturación.

- Ganancias corporativas respaldadas por múltiples catalizadores

La tasa de crecimiento de las ganancias corporativas de S&P ha aumentado, de 1,7% en el tercer trimestre de 2016 a 17,7% en el primer trimestre de 2017. Este fuerte aumento ha sido respaldado por múltiples catalizadores. 1) Una sólida recuperación económica está impulsando el crecimiento empresarial y aumentando la capacidad para nuevas inversiones empresariales. 2) La economía estadounidense, que opera a niveles de pleno empleo, ha aumentado la capacidad del consumidor para gastar e invertir.

El aumento del gasto personal y la inversión empresarial están respaldando precios de las acciones más altos. Se espera que las reformas de Trump se sumen a este impulso. De acuerdo, es posible que no cumpla todas sus promesas, pero la probabilidad de alguna forma de reforma fiscal sigue siendo probable, si no todas. Incluso la más pequeña de las reformas fiscales podría impulsar de inmediato las ganancias corporativas.

Las amenazas al encierro permanecen

Si bien estos indicadores son alentadores, los inversores deben estar atentos a varias advertencias que podrían ser catalizadores potenciales para descarrilar la carrera alcista.

- China es una amenaza para el crecimiento económico mundial

Las preocupaciones de China sobre el aterrizaje forzoso pueden haber disminuido, pero en ausencia de reformas estructurales, persisten las dudas sobre la sostenibilidad de su crecimiento impulsado por la deuda. Dado que contribuye con 1/3 del crecimiento del PIB mundial, una desaceleración en China, con una caída de incluso 1%, podría afectar el crecimiento económico mundial en 0,3%.

- Las reformas de Trump podrían no materializarse

Los inversores compraron acciones después de las elecciones de Trump anticipándose a un aumento en las ganancias corporativas de sus propuestas de reformas proempresariales. Desde entonces, los constantes retrasos en la promulgación de reformas han creado dudas sobre la capacidad de Trump para ver sus planes. Cualquier noticia que confirme estas dudas podría conducir a un retroceso significativo por parte de los inversores, no tanto por el retraso en las ganancias esperadas, sino porque los sentimientos se verán profundamente heridos.

- Los riesgos geopolíticos podrían dañar el comercio y la confianza

Las crecientes tensiones en Corea del Norte, una posible guerra comercial entre Estados Unidos y China, las conversaciones sobre el Brexit en curso continúan salpicando el panorama del mercado global. Estas amenazas podrían ser lo suficientemente potentes como para provocar el pánico en los mercados globales y fomentar ventas masivas. Incluso si no causan pánico, continúan alimentando el nerviosismo del mercado, lo que podría afectar las valoraciones del mercado a medida que los inversores vuelven a tasar los riesgos.

- Aumento de la inflación: la Fed podría aumentar las tasas a un ritmo más rápido

La recuperación mundial se está recuperando y la inflación es moderada. Las subidas de tipos actuales por parte de la Fed han apuntalado a los mercados, ya que lo toman como una señal de confianza económica. Sin embargo, una vez que la recuperación global se acelere y la inflación comience a subir, la Fed recurrirá al aumento de las tasas de interés a un ritmo mucho más rápido, lo que perjudicará las ganancias corporativas y, posteriormente, los precios de las acciones.

El veredicto

La corrida de toros, al parecer, llegó para quedarse. Los impulsores parecen sostenibles y el sentimiento de los inversores no está cerca de la euforia. Pero dadas las amenazas externas a la longevidad del mercado alcista, la complacencia no es deseable. Se esperan correcciones a corto plazo y volatilidad del mercado a corto plazo, ya sea por toma de ganancias, cambios en las ganancias corporativas o factores geopolíticos. Entonces, ¿hay alguna manera de reducir el riesgo sin renunciar al potencial alcista del mercado alcista? Aquí hay algunas estrategias para tener en cuenta mientras monta con sensatez este encierro:

- Continúe invirtiendo en acciones, aunque de forma escalonada: Los inversores deben mantener un horizonte de mediano a largo plazo y continuar con inversiones de capital regulares. El escalonamiento de sus inversiones a través de SIP ayudará a los inversores a superar la volatilidad a corto plazo y evitará la trampa de realizar inversiones a tanto alzado durante los picos del mercado.

- Reducir el riesgo de cartera: Las inversiones de alto riesgo como las acciones de un centavo deben evitarse estrictamente, ya que son más vulnerables en una recesión del mercado. Los inversores deben escanear su cartera en busca de acciones sobrevaloradas; centrarse en valores con fundamentales más sólidos y sectores con los que se sientan cómodos. Deben evitar concentrar sus inversiones en un solo sector

- Evite la tentación de ganar dinero rápido: Se recomienda a los inversores más pequeños que eviten las transacciones intradía o incursionen en inversiones exóticas que no comprendan. Deben evitar el apalancamiento.

- Considere asegurar carteras: Con la volatilidad en mínimos históricos, comprar con el dinero de los índices de volatilidad como el índice S&P VIX es una forma barata de asegurarse contra una recesión inesperada en los mercados. La recompensa de las opciones OTM profundas a largo plazo es significativa si, por alguna razón, hay una corrección importante en los mercados.

01/01/2018 a las 7:27 am

Buena esa