La gestión de carteras es un arte. Es el arte de tomar las decisiones de inversión correctas y ajustadas al riesgo que se adapten a su horizonte temporal de inversión específico. Como con cualquier arte, se necesita tiempo, paciencia y experiencia para lograr el resultado óptimo. En este artículo, vamos a revelar los principios básicos de la construcción de la cartera óptima ajustada al riesgo, un concepto central en el campo de la gestión financiera e importante de conocer para cualquier inversor personal.

Antes de comenzar el proceso de construcción de la cartera, un inversor debe reflexionar sobre dos constantes, exclusivas del inversor individual, que determinarán en gran medida cómo se construirá la cartera. Estas dos constantes actúan como restricciones, que guían cómo se equilibra la cartera, qué activos se incluyen y cuánto tiempo se debe mantener cada activo.

1. Tolerancia al riesgo

Las finanzas, especialmente las inversiones, tienen que ver con el nivel de rendimiento por unidad de riesgo. En general, se entiende que si un activo produce un mayor rendimiento, generalmente conlleva un mayor riesgo. Por tanto, antes de emprender la construcción de carteras, cada inversor debe definir este ratio por sí mismo, para un período de tiempo determinado. En el ámbito financiero, esto se conoce en términos generales como 'tolerancia al riesgo' y es la base inicial a partir de la cual comienza a construir su cartera. Al calcular esta métrica, primero debe definir la cantidad de dinero que puede permitirse perder. A continuación, calcular la métrica real es muy simple. Simplemente divide el valor en dólares de los activos que puedes permitirte perder por el monto de la inversión inicial. Esto le proporcionará un porcentaje que representa aproximadamente su tolerancia al riesgo.

Ejemplo: si ha decidido que es aceptable que pierda $1,500 de una cartera valorada en $25,000, su tolerancia al riesgo personal será ~ 6%.

2. Horizonte temporal

La segunda métrica que debe decidirse es el horizonte temporal de su inversión. Cada inversor debe decidir cuándo necesitará acceder a esos fondos nuevamente, para determinar cuánto tiempo pueden mantener los activos de la cartera. Si no está seguro de esto, reflexione sobre en qué está invirtiendo. ¿Por qué desea invertir? Responder a esa pregunta no solo puede ayudarlo a decidir qué tipo de instrumentos de inversión debe considerar, sino que también debe ayudarlo a decidir qué inversiones debe evitar y cuánto tiempo conservar cada activo en particular antes de venderlo. También se debe tener en cuenta la volatilidad de la cartera, que podría disuadir a un inversor de invertir en el corto plazo; sin embargo, la misma volatilidad puede ser más aceptable dado un horizonte de inversión más largo.

Una vez definidas las constantes anteriores, está listo para comenzar a crear su propia cartera de inversiones.

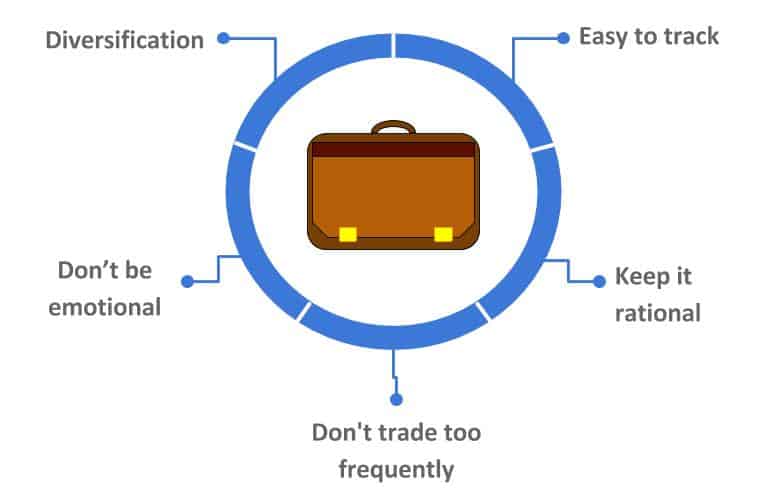

- Diversificación. Nunca ponga todos sus huevos en una canasta. Ni siquiera Warren Buffet puede predecir el futuro de la coyuntura del mercado con certeza 100%. Siempre hay eventos imprevistos que pueden desviar dramáticamente la realidad de su predicción, presentando su activo elegido. Como resultado, es mejor elegir varios activos para invertir, porque la probabilidad de que todos se deprecien al mismo tiempo es mucho menor que la probabilidad de que un solo activo haga lo mismo.

- Limite la cantidad de activos. Si bien diversificar es algo bueno, demasiada diversificación no lo es. La cantidad de activos que tiene en su cartera no debe exceder lo que pueda monitorear razonablemente. Debe vigilar de cerca su cartera y adaptarse a los cambios importantes en la coyuntura del mercado. Tener una gran cantidad de activos puede generar confusión, y esta confusión podría conducir a la depreciación de la cartera.

- Sea pragmático. Dedique al menos un día por trimestre fiscal para analizar el desempeño y la composición de su cartera. Debe saber exactamente qué está sucediendo con cada activo y por qué. Esa información lo ayudará a tomar decisiones informadas para mantener la salud de su cartera general. Las decisiones de inversión merecen un razonamiento más profundo que "tengo la sensación de que aumentará de valor".

- No opere con demasiada frecuencia. Encuentre una asignación de activos que funcione para usted y solo ajústela en caso de eventos importantes de la vida, que cambiarían su tolerancia al riesgo o su horizonte temporal. No intente cronometrar el mercado porque es la forma más rápida de perder su dinero, ya que las tarifas de inversión y los puntos de entrada / salida incorrectos disminuirán su capital. Debe recordar que existe una gran diferencia entre un comerciante intradía y un inversor.

- No se emocione. Los mercados fluctúan constantemente en torno a las tendencias a largo plazo, por lo que hay momentos en que la economía en su conjunto actuará de manera irracional. El pánico masivo durante las recesiones y la histeria de compra durante las subidas lleva a estos inversores a comprar caro y vender barato. Para tener un verdadero éxito, debe seguir su estrategia de inversión inicial y resistir la tentación de comprar y vender basándose en la emoción.

Siguiendo los consejos anteriores, terminará con una cartera sólida y estable que se personaliza según sus necesidades de riesgo-rendimiento.

Invertir 101: empecemos en el mercado de valores.

Ahora, le proporcionaremos una estrategia básica de asignación de activos que puede utilizar para construir su cartera inicial. Si bien existen numerosos instrumentos financieros con los que podría construir su cartera, en general, la cartera promedio consta de ETF, bonos y acciones individuales. La proporción que representa cada activo dentro de su cartera depende de la tolerancia al riesgo personal, los horizontes de inversión y la coyuntura económica. Lo único que está claro en esta ecuación es que cuanto menos experimentado sea un inversor, menor proporción de acciones debe tener en su cartera.

La estrategia básica de asignación de inversiones que mejor se adapta a los inversores sin experiencia se denomina "cartera de tres fondos”. Se adapta a un principiante financiero, no por su bajo rendimiento, sino por su simplicidad de construcción, que no requiere mucha investigación. Esta estrategia de asignación utiliza solo clases de activos básicas. La cartera típica de tres fondos consta de elementos tales como:

- "Fondo de índice de mercado total" de acciones nacionales (S&P 500)

- "Fondo de índice de mercado total" de acciones internacionales

- Bonos "fondo de índice de mercado total"

Una cartera tradicional de tres fondos se basa en las dos clases de activos fundamentales, acciones y bonos, y sugiere que el inversor debe tener acciones tanto nacionales como internacionales. Por lo tanto, debe decidir qué porcentaje de su cartera desea invertir en acciones nacionales, acciones internacionales y bonos. Los bonos se suelen considerar una clase de activos más estable pero menos rentable. Si es un inversor seguro y con experiencia, y no le importa correr más riesgos; Se recomienda que agregue acciones individuales a su cartera, pero personalmente no recomendamos invertir más de 20% en ella.

Para los inversores que buscan una forma sencilla de realizar un seguimiento de su cartera de inversiones, hemos creado CityFALCON. Nuestro agregador de noticias financieras recopila noticias de todos los rincones de Internet y califica cada pieza de acuerdo con nuestro algoritmo patentado. Como resultado, le ayudamos a ahorrar una gran cantidad de tiempo investigando su cartera y le brindamos una manera sencilla de mantenerse al tanto de todos los eventos importantes relevantes para su cartera específica.

Nos gustaría terminar este artículo con una cita del hombre considerado el padre de la inversión en valor:

"El inversor individual debe actuar de forma coherente como inversor y no como especulador". - Benjamin Graham

01/06/2017 a las 8:43 am

Realmente estoy disfrutando el diseño y la distribución de su sitio web. Es muy agradable a la vista, lo que hace que sea mucho más agradable para mí venir aquí y visitarlo más a menudo. ¿Contrataste a un desarrollador para crear tu tema? ¡Fantástico trabajo!

04/04/2020 a las 8:39 am

Esta es realmente una información asombrosa. Gracias por esta publicación informativa.