Die meisten Menschen auf der ganzen Welt betrachten Bildung als Mittel für ein erfolgreiches Leben. Als zuverlässige Arbeitsplätze in der Produktion und körperlichen Arbeit ein Grundnahrungsmittel der westlichen Industriewirtschaften waren, wurde eine tertiäre Bildung nur für die Eliten in Betracht gezogen. Die Kosten waren relativ niedrig, aber es gab auch viel weniger Nachfrage. Aufgrund der Kräfte der Globalisierung und Technologie (dh Automatisierung) ist der Universitätsabschluss in der heutigen Welt zunehmend unverzichtbar geworden, sowohl innerhalb als auch außerhalb der traditionellen Länder der Ersten Welt.

Diese explosionsartige Zunahme der Bedeutung der Hochschulbildung hat vorhersehbar zu einem Anstieg der Nachfrage nach einer solchen Bildung geführt, und dies ist ein Teil der treibenden Kraft hinter den steigenden Bildungskosten. Doch Löhne und Einkommen stagnieren oder sind nur langsam gestiegen, während die Kosten für diesen lebenswichtigen Aspekt in die Höhe geschossen sind. Wie haben die Schüler der Welt (ihre Eltern) auf die Ungleichheit reagiert? Indem sie immer mehr Kredite aufnehmen, um ihre Ausbildung zu finanzieren, was letztendlich zu Studentenkreditschulden führt.

Sie können alle Echtzeit- und personalisierten Nachrichten (für Sie!) von Studentendarlehen auf CityFALCON verfolgen hier.

Einige globale Trends bei Bildungskosten und Schulden

Laut NCES In den Vereinigten Staaten sind die Studiengebühren an öffentlichen Universitäten im Zeitraum von 2005 bis 2015 auf über 16.000 USD gestiegen. Der prozentuale Anstieg an privaten Universitäten beträgt im gleichen Zeitraum etwa 40% und liegt 2015 bei 37.000 USD. Eine ähnliche Geschichte ist spielen in Großbritannien, wo sich die vom Parlament festgelegten Studiengebühren in einem vergleichbaren Zeitraum auf 9.000 GBP verdreifacht haben (natürlich verlangen nicht alle Institutionen das Maximum).

Die Finanzierung der Studiengebühren ist nicht die einzige Ursache für die steigende Verschuldung. Die Lebenshaltungskosten, insbesondere für diejenigen, die Universitäten in Städten wie New York oder London besuchen, machen ebenfalls einen nicht unerheblichen Teil der Schulden aus. In Ländern mit kostenlosen oder nahezu kostenlosen Studiengebühren, wie z. B. Schweden, schließen die Studierenden mit einem ab durchschnittlich 20.000 USD Schulden haben. Eine bemerkenswerte Ausnahme ist Deutschland, wo Eltern gesetzlich verpflichtet sind, für Schüler finanziell zu sorgen – wo die durchschnittliche Verschuldung von Schulabgängern bei etwa 2.500 USD liegt.

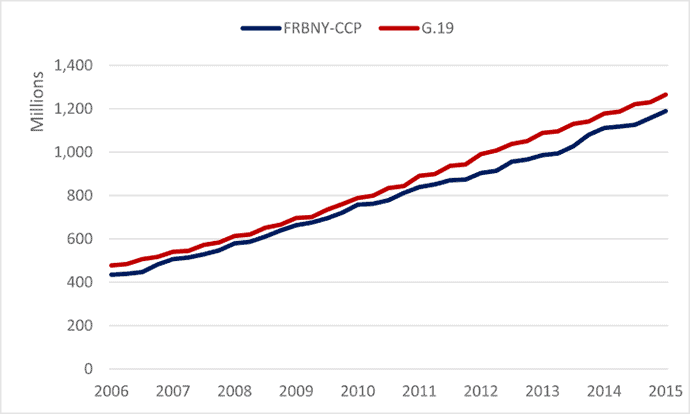

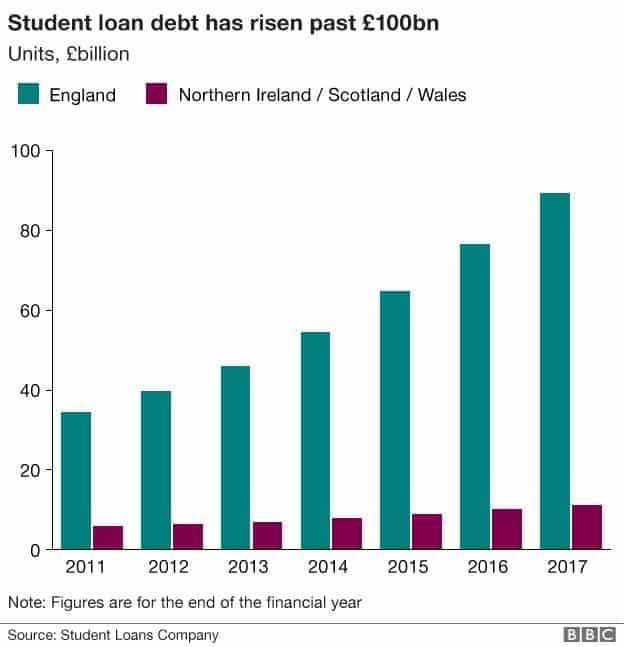

Auch die Höhe der ausstehenden Schulden ist erheblich gestiegen. In den USA haben die ausstehenden Studentenschulden 1.200.000.000.000 USD (ja, ein Komma zwei Billionen US-Dollar) überschritten, wobei sich der Betrag von 2007 bis 2015 mehr als verdoppelt hat. Im Vereinigten Königreich beträgt der Betrag über 100.000.000.000 GBP (einhundert Milliarden Pfund Sterling) und hat sich von 2011 bis 2017 mehr als verdoppelt. Zum Vergleich: Die USA beherbergen etwa 19 Millionen Studenten pro Jahr, während das Vereinigte Königreich etwa 2,3 Millionen beherbergt.

Studentendarlehensguthaben in den Vereinigten Staaten (Bundesreserve)

In den Vereinigten Staaten sind die Studentenschulden seit 2004 stetig gestiegen, selbst wenn alle anderen von der Federal Reserve erfassten Schuldenformen im Allgemeinen getilgt wurden. Da andere Formen der Verschuldung scheinbar auf dem Vormarsch sind, wird die Gesamtverschuldung der Haushalte steigen.

Diagramm mit freundlicher Genehmigung des American Institute for Economic Research (AIER)

Auch wenn die hier besprochenen Länder nicht vollständig repräsentativ für die Weltwirtschaft sind, sollten wir nicht vergessen, dass die Finanzkrise von 2008, die weltweite Wirtschaftsprobleme verursachte, ihren Ursprung im US-Subprime-Hypothekenmarkt hatte. Ist die Studentenschuldenblase in den USA die nächste Hypothekenkrise?

Echos einer weiteren Schuldenkrise

Die ersten Anzeichen einer bevorstehenden Krise sind weit verbreitete Zahlungsverzugsquoten und galoppierendes Wachstum. Im Jahr 2007 betrug die Säumigkeitsrate bei Studentendarlehen in den Vereinigten Staaten etwa 71 TP4T und ist seitdem auf 101 TP4T gestiegen. laut AIER. Darüber hinaus gibt es in den Vereinigten Staaten keinen Schutz für Kreditnehmer, die ihre Zahlungen nicht leisten können.

Die Mindesteinkommensschwelle für britische Studenten, um mit der Rückzahlung zu beginnen, beträgt 21.000 £, und verbleibende Guthaben werden nach 25 Jahren Zahlungen erlassen. In Australien beträgt das Minimum etwa 54.000 AUD, und die Zahlungen sind auf 8% des Einkommens begrenzt. Eine ähnliche Situation gibt es in Kanada, wo Kreditnehmer 25.000 CAD verdienen müssen, bevor die Rückzahlung beginnt.

Unglücklicherweise für amerikanische Schuldner beginnen die Rückzahlungen in der Regel innerhalb von 6 Monaten nach dem Abschluss (nach einer tilgungsfreien Zeit), und obwohl einkommensabhängige Pläne verfügbar sind, die viel höhere lebenslange Zinsbeträge beinhalten, entbindet ein Konkurs diese Darlehen nicht. Es gibt einige Programme zur Vergebung, aber sie sind nicht weit verbreitet und erfordern in bestimmten Bereichen 10 Dienstjahre.

Dies führt bei einigen Menschen zu lebenslangen Schuldenkämpfen, und auch für viele ältere Amerikaner werden Schulden zu einem Problem. Unabhängig davon, ob Studenten länger Schulden halten (Abonnierung von jahrzehntelangen Rückzahlungsplänen) oder im Namen ihrer Kinder Kredite aufnehmen (häufiger), hat die Zahl älterer Amerikaner mit Studentenschulden mehr als seit 2005 vervierfacht.

Auswirkungen hoher Schuldenlasten

Die große Mehrheit der Inhaber von Studienkrediten ist jung, was einen zweifachen wirtschaftlichen Effekt hat. Erstens kurbeln solche Menschen nicht die Wirtschaft an, indem sie Produkte oder Dienstleistungen konsumieren, sondern bedienen ihre Schulden. Die zweite Folge ist die Verzögerung von Ersparnissen, Investitionen und großen Anschaffungen wie Häusern. Da die Wartezeit auf Vergebung lang oder nicht vorhanden ist, handelt es sich um mehrere Jahre, in denen Kreditnehmer ihr Leben hinauszögern und wirtschaftliche Interaktionen vermeiden.

Wie die Regierungen letztendlich die Last schultern werden

In Ländern wie den Vereinigten Staaten, in denen Kreditnehmer ihre Schulden selbst im Insolvenzfall nicht tilgen können und Schuldenerlass kaum möglich ist, werden die Verbraucher die ständig wachsende Schuldenlast der Studenten tragen. In einem Land wie dem Vereinigten Königreich, in dem die Regierung schließlich eingreift (oder die Schulden garantiert und keine Zahlungen vor Erreichen einer Mindesteinkommensschwelle erwartet), wird die Schuldenlast jedoch größtenteils auf die Regierung übertragen.

Laut Amt für Haushaltsverantwortung, wird ein Viertel der britischen Schulden nach 2012 geliehen nicht überhaupt zurückgezahlt werden. Daher werden die Regierungen die Hochschulbildung doppelt subventionieren: einmal, während die Studenten die Universität besuchen, und vielleicht noch einmal, wenn sie zahlungsunfähig werden und ihre Kredite nie zurückzahlen. Für die USA könnte dies in Form von Bevölkerungsgruppen auf Armutsniveau erfolgen, die sich aufgrund hoher Schuldenrückzahlungsanforderungen für Unterstützung qualifizieren.

Strategische Verzögerung?

Eine interessante Perspektive in Bezug auf den Grund für die zunehmende Zahlungsunfähigkeit und Zahlungsunfähigkeit ist eine strategische Verzögerung. Angesichts des wachsenden politischen Drucks für Reformen und Hilfen wetten einige Kreditnehmer darauf, dass die Politiker ihre Schulden irgendwann tilgen werden. In diesem Szenario wäre es finanziell vorteilhaft (wenn auch unverantwortlich), nur wenige oder gar keine Zahlungen zu leisten. Jede versäumte Zahlung wird zu zusätzlichem Bargeld, das nützlich ist, um andere Schulden zu begleichen, Dienstleistungen und Produkte zu konsumieren oder als Ersparnis.

Während der Subprime-Krise gerieten Kreditnehmer mit unterdurchschnittlichen Zahlungen häufig in Verzug, da es keinen Grund gab, weiterhin Zahlungen für eine Immobilie mit negativem Eigenkapital zu leisten. Aufgrund des enormen Angebots der Banken besetzten viele Menschen ihre eigenen Häuser, während Zwangsvollstreckungsverfahren Monate dauerten. Dies ist jedoch eine gefährliche Strategie, da nach geltendem Recht (zumindest in den Vereinigten Staaten) Löhne, Steuererklärungen und Sozialversicherungen zur Rückzahlung von Schulden gepfändet werden können – und diese Schulden können nicht im Konkurs getilgt oder größtenteils durch Sicherheitenverwertung beseitigt werden . Daher könnten die oben erwähnten älteren Amerikaner, die zu viele Studentenschulden haben, um in den Ruhestand zu gehen, und die nicht von der Last befreit werden können, am Ende länger arbeiten. Dies verschärft alle Probleme der Arbeitslosigkeit junger Erwachsener in einer Zeit, in der Unternehmen ihre Belegschaft zugunsten der Automatisierung abbauen.

Ist Hochschulbildung notwendig?

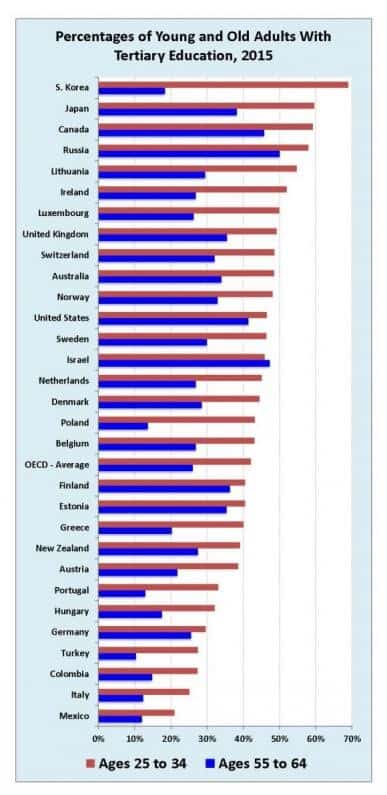

Während es ein unanfechtbares Argument zu sein scheint, dass eine höhere Bildung das Leben verbessert, ist sie für die Volkswirtschaften möglicherweise nicht notwendig. Der Trend geht dahin, dass eine höhere Bildung ein höheres BIP impliziert, aber das ist nicht unbedingt der Fall. Eine der eklatantesten Ausnahmen ist Deutschland: Es gibt niedrige Studiengebühren, niedrige Studiengebühren, und niedriges tertiäres Bildungsniveau. Das Land liegt deutlich unter dem OECD-Durchschnitt junger Erwachsener mit Hochschulabschluss, kann sich aber gleichzeitig eines neidischen Schuldenniveaus und einer starken Wirtschaft rühmen. Dies kann teilweise auf die Ausbildung im Gegensatz zu einem Bildungsstil „College für alle“ zurückgeführt werden.

Vielleicht unerwartet könnte die Ausbildung einer ganzen Kohorte auf einem hohen Niveau einen Platz einnehmen nach unten Druck auf die Löhne für Einzelpersonen in dieser Kohorte, da ihr Abschluss zur Ware wird. In den Vereinigten Staaten wird ernsthaft darüber spekuliert, dass ein Universitätsabschluss zum neuen Highschool-Abschluss wird und nun ein Master-Abschluss erforderlich ist, um sich zu differenzieren. Zweifellos ist die Wirtschaft der Vereinigten Staaten eine der widerstandsfähigsten, innovativsten und am besten diversifizierten Volkswirtschaften der Welt, aber ein hoher Schuldenstand und Hochschulabschlüsse für alle sind möglicherweise nicht das einzige Erfolgsrezept.

Yale, Daten der OECD: Artikel, Bild

Wird die Blase platzen?

Die Hochschulbildung ist für viele der in der modernen Industriewirtschaft verfügbaren Dienstleistungsberufe obligatorisch geworden. Es gibt keine lebenslangen Produktionsjobs mit soliden Renten mehr – selbst in den Ländern, in die diese Jobs verlagert wurden, ersetzt die Automatisierung schnell menschliche Arbeitskräfte – und die neuen Jobs erfordern Bildung. Mit fortschreitender KI werden vielleicht sogar einige dieser Jobs, die eine Ausbildung erfordern, durch Computer ersetzt. Steigen die Ausfallquoten, kann es für einzelne Unternehmen zu Problemen kommen.

Ein wesentlicher Unterschied zwischen dem Studentenschuldenproblem und der Hypothekenkrise ist das Fehlen von CDOs und CDS. Der Faden, der Banken, Regierungen, Einzelpersonen und Volkswirtschaften verband, waren CDO und CDS. Mit einem komplexen System der Hypothekenverbriefung und Versicherung gegen diese Wertpapiere brach das System effektiv zusammen. Wie jedoch belegt in diesen Artikel in der New York Times, gibt es keine CDS, die man gegen Studentendarlehen wetten kann. Das bedeutet, dass AIG-ähnliche Unternehmen ihre Risiken nicht übertreiben werden, was einer der größten Schocks der Finanzkrise war.

Um sicher zu sein, machen Studentendarlehen einen großen Teil der Staatsschulden aus, und ob Regierungen, Einzelpersonen oder Unternehmen dafür bezahlen werden, ihre Größe und Bedeutung wird sich sicherlich auf die Weltwirtschaft auswirken. Es ist nicht absolut, dass ein katastrophales Ereignis die Blase zum Platzen bringen wird oder ob eine langsame, zermürbende Deflation in der Zukunft bevorsteht, aber große Schulden für Jung und Alt auf der ganzen Welt werden sich nicht unbemerkt in der Wirtschaftstätigkeit niederschlagen.

Sie können alle Echtzeit- und personalisierten Nachrichten (für Sie!) von Studentendarlehen auf CityFALCON verfolgen hier.

27.10.2017 um 12:19 Uhr

In diesem Blog fehlt ein entscheidender Punkt: Die amerikanische Krise wurde durch die Aufhebung des Insolvenzschutzes verursacht. Dies nahm im Wesentlichen alle Risiken aus der Verschuldung und gab den Colleges grünes Licht, um ihre Preise nach Belieben zu erhöhen, was dazu führte, dass sich die Kreditgeber auf bösartige, räuberische Weise verhielten. Heute kämpfen die Banken, die Investoren und sogar unser Bildungsministerium hart hinter den Kulissen, um Insolvenzrechte von dieser Cash-Cow fernzuhalten. Und das, obwohl unsere Gründer schon vor vielen Jahren in unserer Verfassung ein einheitliches Konkurssystem gefordert haben. Dies wurde nur bei Studentendarlehen verletzt, und jetzt sehen wir die räuberischen, hyperinflationären Folgen … alles eingehüllt in den Mantel der Legitimität der Regierung!

Die Leute erkennen nicht, dass das GLEICHE IN GROSSBRITANNIEN PASSIERT IST, ABER IN KÜRZEREM. Irgendwann um 2004 herum wurden die Insolvenzrechte für Studentendarlehen im Vereinigten Königreich stark eingeschränkt. Also … was in Amerika passiert ist, wird in Großbritannien passieren! Wir sehen dort bereits eine Explosion der College-Preise und auch einen enormen Anstieg der Verschuldung. Ich habe jahrelang versucht, die Briten davor zu warnen. Bisher ohne Erfolg. Dies alles beginnt mit der Aufhebung des Insolvenzschutzes. Ich hoffe, die Briten sehen die Katastrophe in den USA, werden schlau und wehren sich, solange noch Zeit ist.

Was hier passiert ist, würde ich keinem anderen Land wünschen, aber Großbritannien steht kurz vor dem Untergang, genau wie wir!!!

11.05.2017 um 15:59 Uhr

Das Platzen der Blase beim Bildungsdarlehen regt sehr zum Nachdenken an. Es ist sehr aufschlussreich.

26.01.2018 um 20:26 Uhr

Es gibt mehrere staatliche und private Kreditgeber, die Kredite an College-Studenten „vergeben“, und die Studentendarlehenskrise (ja, es ist eine Krise, wenn wir ein 1,48-Billionen-Dollar-Studentendarlehensproblem haben) wird immer schlimmer. Schauen Sie sich nur die Geschichte der Studienkredite an und wie sich die Schulden von Jahr zu Jahr verschlechtert haben. Kreditgeber geben College-Studenten Tausende von Dollar in Form von Studentendarlehen, aber wir haben eine Schuldengeschichte, die immer größer wird. Erkennen Kreditgeber wie Navient, Great Lakes, Nelnet und so viele andere, dass sie Jahr für Jahr tonnenweise Geld an Studenten vergeben, aber wenn sie auf die Geschichte der Studentendarlehen zurückblicken, werden sie feststellen, dass ihr Kreditsystem pleite ist. Seit Jahren verschulden sich Studierende, die Studienschulden wachsen, die Studiengebühren steigen. Irgendeine Schule will immer ein Gebäude bauen, die Leute geraten in Zahlungsverzug, sie geraten in Zahlungsverzug. Sehen Kreditgeber das nicht? Sie wetten, dass sie es tun. Warum verleihen sie also weiterhin Unmengen von Geld, wenn sie in Wirklichkeit nur Leben finanziell ruinieren und ihre jährliche Kreditvergabe Jahr für Jahr zu einer Krise beiträgt? Warum verleihen sie weiter Kredite, wenn ihr System kaputt und fehlerhaft ist?

Wie können Kreditgeber einem 18-, 19- oder 20-Jährigen Tausende von Dollar an Krediten geben, ohne eine Bonitätsprüfung durchzuführen oder den beruflichen Werdegang zu überprüfen? Einige Leute, die jahrelang gearbeitet haben, können nicht einmal zu ihrer örtlichen Bank gehen und einen Kredit für $5 erhalten, aber Kreditgeber können Tausende von Dollar an Studentendarlehen vergeben, ohne eine Kreditprüfung durchzuführen. Wie ist das möglich? Kreditgeber und Hochschulen sollten sich schämen! Was für eine Tragödie!